Résultats 2022 et perspectives 2023 de l’étude de l’Observatoire du Véhicule Industriel sur les marchés du Véhicule Industriel et du Transport Routier de Marchandises

2022

- Le TRM face à de nombreux enjeux

- L’inflation au cœur du secteur du BTP

- Marché européen et français : convergence des immatriculations/ exception polonaise

- Un marché de la carrosserie fortement impacte

- Transition énergétique : anticiper pour ne pas subir

Prévisions 2023 : une année de transition

- Un arbitrage necessaire entre energie/cout/disponibilite et usage

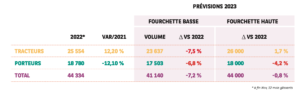

- Prévisions 2023 : recul généralisé du marché : -7,5% pour les tracteurs neufs, -6,8% pour les porteurs neufs, -5,2% pour les VUL neufs, -7,1% pour les VI d’occasion et -6,3% pour les VUL d’occasion.

Paris, le 10 janvier 2023 – Publication aujourd’hui des résultats 2022 et des perspectives 2023 de l’Observatoire du Véhicule Industriel (OVI) de BNP Paribas Rental Solutions sur les secteurs du Transport Routier de Marchandises (TRM) et du Véhicule Industriel (VI).

« Après le COVID, plusieurs freins sont venus bouleverser l’économie mondiale, en particulier la guerre en Ukraine qui a provoqué de nombreuses pénuries de matières premières : alimentaires, minières ou énergétiques. Face à ces contraintes, les économies développées ont essayé de se maintenir à l’aide de subventions et d’endettements.

Le marché du VI, déjà fortement impacté par l’inflation des énergies et des coûts, et la pénurie de chauffeurs doit simultanément opérer sa transition énergétique ! La multiplicité des solutions énergétiques est une opportunité, mais toutes n’ont pas la même maturité et les entreprises de transport devront faire le bon choix pour chaque usage. 2023 s’annonce comme une année de transition économique et énergétique avec tous les marchés en contraction. » déclare Arnaud Villéger, Directeur de l’Observatoire du Véhicule Industriel.

A. Les faits marquants de 2022

1/ L’inflation et les craintes de récession dominent l’actualité économique mondiale

L’inflation devrait être en partie jugulée par des resserrements monétaires agressifs. Quant à la récession, le consensus montre un risque accru de ce phénomène aux Etats-Unis et encore plus dans la zone euro, ce qui devrait donner lieu à de l’attentisme et des reports de décisions de dépenses et d’embauches. La zone euro devrait être particulièrement touchée du fait de la conjonction de plusieurs chocs : inflationnistes, sanitaires, géopolitiques, énergétiques… La récession européenne devrait cependant être limitée grâce au soutien budgétaire. La France a, quant à elle, connu une croissance à la hausse au 3ème trimestre (+0,5%), due vraisemblablement à la hausse de la consommation des ménages et des exportations. Les chiffres de l’emploi sont également plutôt positifs avec 187 000 créations nettes au 1er semestre, quant au reste de l’économie française, elle a quasi-stagné en raison de l’accélération de l’inflation.

2/ De nombreux enjeux pour le TRM : inflation des énergies et des coûts, transition énergétique, pénurie de chauffeurs…

Après un niveau d’activité correct au 2ème trimestre 2022, le secteur du TRM anticipe une baisse de son marché en raison de la dégradation de la situation économique lors du second semestre. Le phénomène principal reste l’inflation de l’ensemble des postes de dépenses avec une hausse brutale des prix des carburants, 25% sur le seul mois de mars 2022 et 54% sur 12 mois à fin octobre mais aussi des matériels, des pièces détachées, des pneumatiques et autres consommables.

Les coûts des personnels de conduite ont augmenté également avec les revalorisations successives des minima conventionnels et la pénurie de cette main d’œuvre.

En 2022, la hausse du prix de revient complet des poids lourds exploités en TRM atteint en moyenne annuelle +18% pour un véhicule roulant au gazole et +43% pour un véhicule roulant au gaz naturel.

De leur côté, les chefs d’entreprise continuent d’exprimer leur inquiétude et prévoient une poursuite de la régression au 4ème trimestre 2022, de plus, l’indicateur qui mesure l’évolution des effectifs se dégrade et les difficultés de recrutement restent élevées.

3/ L’inflation au cœur du sujet du marché du BTP

L’environnement n’est plus aussi favorable à la construction neuve avec notamment la brusque remontée des taux d’intérêt, l’évolution trop lente du taux d’usure, la plus grande sélectivité des banques, les incertitudes économiques, la flambée des coûts de la construction et le pouvoir d’achat malmené. Cela commence à se matérialiser dans les chiffres, notamment ceux de la promotion immobilière : le recul des ventes dans le neuf se poursuit au 3ème trimestre et reste inférieur au niveau d’avant la pandémie.

La rénovation reste la locomotive du bâtiment, mais cette situation semble se retourner avec des prix en hausse de 8% sur l’année ; ce marché devrait perdre de la vigueur en 2023.

Toutefois, le niveau historiquement élevé des carnets de commandes des professionnels du bâtiment garantit d’ores et déjà un socle solide d’activité et ce, même si l’augmentation des coûts des TP s’élève à +14,7% en un an.

4/ Immatriculations : convergence entre le marché européen et français. Une exception : la reprise du marché polonais

Les immatriculations de VI de 5 tonnes et + restent stables sur un an avec 44 341 unités. Les résultats par type de véhicules montrent de fortes divergences :

- Les tracteurs sont en phase de reprise avec une progression de 12,2% (9% en 2021).

- Les porteurs sont en forte régression à 18 816 immatriculations.

- Les VO connaissent une hausse de 1,1%, soit 45 487 immatriculations.

Le cumul des immatriculations de VI de 3,5t et + en Europe est en hausse de 2,3% à 348 727 unités fin octobre 2022 sur 12 mois glissants.

L’Allemagne a peu pesé sur la reprise européenne avec une stagnation du volume à 76 772 unités, La Grande-Bretagne s’en sort à peine mieux avec un volume d’immatriculations de 43 007 fin octobre 2022. L’Espagne semble reprendre des couleurs mais le retard reste toujours important avec 22 480 immatriculations, de même que l’Italie avec 25 126 immatriculations.

Seuls les pays de l’Est tirent les immatriculations européennes vers le haut, sans eux, elles seraient -à -1% alors qu’elles atteignent 2,3%, notamment avec la Pologne qui se maintient à 44% des immatriculations des pays de l’Est.

5/ Un marché de la carrosserie fortement impacté par la situation actuelle et le déséquilibre de l’offre

Les immatriculations de porteurs de +5t carrossés sont en fort recul de 13,2% à 17 006 unités (plus mauvais score depuis 2015) ; le nombre d’immatriculations a reculé de 25% depuis 2019.

Ce ralentissement touche l’ensembles des catégories de véhicules :

- Les porteurs spécifiques BTP, qui pèsent 40% du segment, reculent de 12 ,6%.

- Les fourgons sont encore plus impactés avec une baisse de 20,4%.

- Les plateaux et pick-ups reculent également de 2 591 unités à 2 161.

- Les frigos de 5t et + sont en recul constant depuis 2018.

- Les rideaux coulissants baissent de 1,2%.

- Et les citernes reculent de 11,1%.

Le marché du VUL carrossé vit des moments difficiles, alors qu’il atteignait des sommets en 2018/2019 avec plus de 63 000 immatriculations. Après une reprise amorcée en 2021 avec une compensation quasi-totale du recul de 2020, 2022 marque une rupture inattendue avec une baisse de 19,3% à 50 474 unités.

Les bennes qui représentent 38% du segment connaissent un recul de 22,7% par rapport à 2021 avec 17 182 immatriculations de même que les plateaux et pick ups qui représentent 33% du marché des VUL carrossés et reculent de 20,3% et les frigos qui reculent de 22,6%.

Le marché de la carrosserie semi-remorques et remorques restent stables avec un niveau dans la moyenne sur 10 ans.

Les rideaux coulissants et PLSC continent de progresser, 17% entre 2021 et 2022 ; les bennes reculent et redescendent sous les 3 000 immatriculations pour la 1ère fois depuis 7 ans ; les fourgons regagnent ce qu’ils avaient perdu l’an passé ; les frigorifiques enregistrent leur quatrième année de baisse ; les plateaux se sont repris avec +3,6% et les citernes se maintiennent avec une hausse de 8,2% à 1 203 immatriculations.

6/ Distribution VI

Les commandes de tracteurs neufs sont en recul de 2,8% et celles pour les porteurs sont en hausse de 16,5%, tandis que la hausse des prix de ces véhicules s’est amplifiée cette année : 14,4% pour les tracteurs et 16,4% pour les porteurs. Les clients ne pouvent plus négocier le montant du véhicule en raison de la pénurie et des délais de livraison, de plus les remises sur les VN sont jugées faibles.

Les commandes de VUL neufs sont restées constantes entre 2021 et 2022 mais les prix ont progressé de 11,5% cette année avec une augmentation des délais de livraison chez les constructeurs qui passent de 188 jours en 2021 à 195 jours, pour les carrossiers ils sont quasiment stables à 78 jours.

Bien que les délais de livraison restent extrêmement longs, ils sont en baisse fin 2022 : 308 jours versus 339 jours fin 2021 et stables chez les carrossiers, 152 jours versus 148 jours fin 2021.

Le marché VO : recul important sur le 1er semestre, une fin d’année meilleure

Les tracteurs terminent avec une baisse de 10,8% (15,6% en juin) et les porteurs sont stables par rapport à 2021. Le marché des VI est tendu avec des délais très longs pour l’achat d’un VN, des stocks de VO très faibles ainsi que les rares reprises de véhicules.

L’âge des tracteurs en parc s’est rajeuni depuis plusieurs années : la part des véhicules de 3 ans et moins progresse, c’est également le cas pour les porteurs. Les délais de revente sont très courts : 26 jours pour les tracteurs (30 jours en 2021) et 34 jours pour les porteurs (40 jours en 2021).

Les VO sont majoritairement vendus sur le territoire national (54,8%) au détriment des ventes vers l’Europe (33,4%).

TRANSITION ENERGETIQUE : ANTICIPER POUR NE PAS SUBIR

La transition énergétique des flottes est inéluctable et les entreprises doivent anticiper pour ne pas subir. Les flottes de demain seront multi-énergies et cela impactera directement la logistique, les ressources humaines et les finances. De plus chaque entreprise devra passer par une période de test avant l’industrialisation afin de mieux connaitre les capacités et les contraintes de chacune de ces énergies, le tout dans des conditions de travail réelles.

Emergence du rétrofit au côté de l’offre traditionnelle de véhicule neuf et VO. Le principe est connu : substituer un moteur thermique par un moteur à énergie alternative en réutilisant un maximum d’éléments du véhicule d’origine. Cette solution présente plusieurs avantages : possibilité d’accéder aux ZFE, immobilisation limitée pendant la période des travaux, coût inférieur à un véhicule neuf, allongement significatif de la durée de vie d’un véhicule… et quelques contraintes : dimensions extérieures inchangées, conversion du thermique vers l’électrique uniquement sur des véhicules de plus de 5 ans, puissance équivalente…

ZFE, une date butoir inchangée au 31 décembre 2024 mais un cadre assoupli en apparence avec notamment quelques métropoles qui pourront se passer d’une ZFE, à condition de ne pas atteindre une concentration annuelle de dioxyde d’azote de plus de 10 µg/m3.

Quid des répercussions de l’Italie qui semble vouloir refuser les règles européennes sur la fin du diesel. Une porte ouverte à un retour à la raison ?

B. Prévisions 2023 de l’OVI : une année de transition

2022 a été une année de transformation avec de nombreux chocs géopolitiques et économiques. 2023 devrait être une année de transition, mais vers quoi ? L’inflation globale devrait diminuer, la récession devrait être courte et peu profonde, cependant la contraction pourrait être plus importante du fait du prix élevé des énergies, notamment le gaz et d’une baisse plus lente que prévue de l’inflation… Quant aux baisses des taux, elles pourraient intervenir plus tard ce qui limiterait la relance de la demande. L’emploi, de son côté, devrait augmenter lentement.

En France, l’optimiste n’est pas de mise pour un tiers des entreprises du transport, de plus 61% des experts prévoient une augmentation des défaillances d’entreprises.

En termes de prévisions d’immatriculations pour 2023, se dessine un recul généralisé du marché avec -7,5% pour les tracteurs neufs, -6,8% pour les porteurs neufs, -5,2% pour les VUL neufs, -7,1% pour les VI d’occasion et -6,3% pour les VUL d’occasion. Les prix devraient continuer à croître, en particulier pour les véhicules neuf : +11,5% pour les tracteurs neufs, +12,1% pour les porteurs neufs et +11,8% pour les VUL Neufs. Pour les VO les hausses devraient être plus limitées : +3,8% pour les VI d’occasion et +5,3% pour les VUL d’occasion.

La transition énergétique concentre l’attention de l’ensemble de notre industrie qui voit se rapprocher l’échéance 2025 et la baisse obligatoire des émissions de CO2 de 15% des constructeurs. Les entreprises de transport devront décider de la bonne stratégie pour leurs flottes en faisant les bons arbitrages entre énergie, coûts, disponibilité et usage.

C’est bien un marché en baisse ou en relative stabilité que nous prévoyons pour 2023. Sur ces deux segments, les impacts cumulés de la hausse des prix et des délais de livraison / construction seront autant d’écueils à la reprise des immatriculations. Le ralentissement du marché « Tracteur » s’explique aussi par un historique 2022 dynamique (+12,20 %) alors que les porteurs, bien qu’affichant des carnets de commande en hausse, pâtissent de l’allongement des délais de carrosserie. S’ils se confirment, la conséquence de ces chiffres sera le vieillissement du parc roulant, alors que pouvoirs publics, constructeurs, agglomérations et exploitants s’engagent pour des flottes plus propres, donc plus récentes.

« Je souhaite remercier Jean-Michel Mercier qui, après 16 années à la tête de l’OVI, a décidé de profiter d’un repos bien mérité. Grâce à lui, l’OVI est devenu un observatoire indépendant de référence. Je mesure la responsabilité qui m’est confiée et vous donne rendez-vous pour les prochains « OVI » dans cet environnement certes instable, mais passionnant. » conclut Arnaud Villéger, Directeur de l’Observatoire du Véhicule Industriel.

À propos de BNP Paribas Rental Solutions

BNP Paribas Rental Solutions est une marque de BNP Paribas qui commercialise depuis plus de 20 ans auprès des entreprises des solutions de location avec services et de gestion de parc. Multimarque spécialiste de véhicules industriels de tout type et de toute énergie, BNP Paribas Rental Solutions accompagne et conseille ses clients dans la définition de solutions sur-mesure pour l’externalisation et la gestion de leur parc (Location Longue Durée avec services, Fleet Management, véhicule relais, télématique…). BNP Paribas Rental Solutions gère en France un parc de plus de 9 000 véhicules.

À propos de l’Observatoire du Véhicule Industriel (OVI)

Créé sous l’impulsion du Groupe BNP Paribas et de BNP Paribas Rental Solutions, l’Observatoire du Véhicule Industriel (OVI) présente deux fois par an, depuis plus de quinze ans, une actualisation des prévisions de marché du véhicule industriel. L’OVI réalise également des enquêtes auprès d’entreprises utilisatrices et des études de conjonctures sur le marché du véhicule industriel (en France et en Europe). Il coordonne aussi des réunions d’experts du monde du transport. Attentif aux grands défis à venir, l’OVI apporte des éléments d’analyse. Ses travaux font l’objet de publications sous forme de « Panoramas et de Prévisions », attendues par l’ensemble des experts du monde du transport. Aujourd’hui, l’OVI participe tout naturellement aux réflexions menées par les différents groupes de travail sur les enjeux environnementaux.

Contacts presse

Marjorie VIGNAUX – 01 41 97 11 53 – marjorie.vignaux@bnpparibas.com

Jérôme GOAER – 06 61 61 79 34 – j.goaer@verbatee.com

Florence BASTIEN – 06 61 61 78 55 – f.bastien@verbatee.com

Contact presse